Продолжение. Начало здесь.

Так что же делать с теми, кто не возвращает долг? В давние времена наказание было жёстким – практиковали телесные наказания, продажу в рабство и посадки в долговую яму или тюрьму. В английском законодательстве всё было прописано очень гуманно. Количество ударов по мягким частям тела зависело от возраста неплательщика, пола, состояния здоровья и размера долга. Поэтому девушка моложе 18 получала меньше, чем здоровый мужчина 40 лет.

В 1800 году Джордж ВАШИНГТОН, желая выручить своего финансиста Роберта МОРРИСА из долговой тюрьмы, инициировал принятие первого закона о банкротстве физлиц. Позже произошло второе революционное изобретение – появилось юридическое понятие "компания с ограниченной ответственностью". Смысл этого ТОО очень простой – хозяин бизнеса не несёт ответственности за долги компании, ответственность компании перед кредиторами ограничена имуществом компании.

Рождение ТОО открыло широкое поле для развития частного бизнеса, людям легче было решиться на открытие своего дела, избавившись от смертельного риска отвечать всем, включая собственные мягкие части тела, за возврат долга кредиторам и партнёрам. Декриминализация долга сыграла особую роль в развитии человечества, и об этом ещё мало написано в учебниках истории. Зато много примеров героев, стреляющихся или вешающихся из-за долгов своих или любимых. Стоит перечитать "Игрок" ДОСТОЕВСКОГО, всё про долги там в красках.

Согласно новому закону скоро наши граждане со сложной финансовой ситуацией смогут воспользоваться тремя возможностями.

Внесудебное банкротство доступно тем, у кого долг менее 5,5 млн тенге. Они могут через eGov подать заявление по специальной форме. Госорганы проверят должника на предмет вывода имущества, кредиторы могут тоже проверить предоставленную информацию, и если никаких причин не будет найдено – человек объявляется банкротом и его долг аннулируется. Кредиторы теряют все права требования к должнику.

Для того, чтобы иметь право пройти через эту процедуру добровольного объявления себя банкротом, должник должен не платить по кредиту последние 12 месяцев и не иметь имущества, либо достаточно факта того, что человек не обслуживал свой долг уже 5 лет.

Таких людей, по оценке минфина - 1,040,000 человек, и они могут, пройдя эту процедуру, начать через 5 лет экономическую жизнь с нового листа. В этот период они не смогут брать новые кредиты.

Помимо этой процедуры хорошо прописано два других способа для тех, у кого долг больше 5 млн. Причём "процедура восстановления платёжеспособности" является совершенно новой и исключительно важной. По этой процедуре стороны – кредитор и заёмщик – могут договориться о процессе погашения долга сроком до 5 лет. Кредитор может дать разные скидки и поблажки. Заёмщик получает новый график платежей. Но самое главное - появляется гибкость в работе с имуществом. Например, у человека в залоге большой дом, и он согласен переехать в квартиру малой площади. Банк может войти в этот процесс, снять залог, взять в залог новый объект и получить разницу в уплату долга. Или пересадка с "Лэнд Крузера" на "Нексию"… В результате долг может быть погашен, и человек не получает в итоге статуса банкрота.

Процедура судебного банкротства (40,000 человек) тоже уточнена, но главная новация там в более активном участии должника в продаже имущества. И, что более важно, если стоимость проданного имущества не сможет покрыть весь остаток долга, долг всё равно будет считаться погашенным.

В этой процедуре есть и сомнительная "бомбочка". Суд имеет право оспорить продажу заёмщиком имущества в течение последних трёх лет. Бывает, что недобросовестные должники делают фиктивные продажи по заниженной цене имущества доверенным людям. Теперь есть возможность пойти назад и расторгнуть эти сделки. А вдруг была срочная продажа, но покупатель никак не фиктивный, а настоящий? Из-за появления этого риска стоимость подобных квартир будет заниженной, и это ещё более ухудшит положение должников.

Но, так или иначе, лучше "ужасный конец, чем ужас без конца". Ведь пока ситуация людей, объективно попавших в беду, вообще без просвета. Их счета арестованы, карточки не работают, поэтому они не могут толком легально устроиться на работу, поскольку наниматели не хотят платить "налом" или напрягаются от разговоров о проблемах с банком. Если они не работают и не платят за медстрахование, они не могут в поликлиниках получить бесплатный пакет обслуживания и медикаменты. Интернет-коммерция для них тоже закрыта, поскольку карт у них нет. Назад в эпоху наличности и серого найма.

Медианная задолженность (не средняя, а типичная) составляет около 600 тыс. тенге. Из 9 млн человек, официально занятых, 7 млн казахстанцев имеют какой-нибудь кредит. Из этих 7 один миллион сегодня не может вернуть займ. То есть примерно речь идёт о списании от 600 млрд до 1 триллиона тенге. Удар по банкам, конечно, будет, но они выдержат.

– Возможно, возвращение этого миллиона безнадёжных должников к нормальной экономической жизни станет более полезным, нежели бесконечное "взыскание".

– Возможно, эти люди извлекут жизненный урок и через 5 лет будут более обдуманно занимать деньги.

– Возможно, пара десятков тысяч не самых честных заёмщиков решат, что халява поступила, и тоже пойдут в банкроты, не без этого. Но кредитное бюро обладает хорошей памятью и не забудет их имена.

P.S. Сегодня типичный выдаваемый потребительский кредит примерно 75 000 тенге. Кредит одобряется только каждому пятому заявителю. Грустно, надо работать. Но надо понимать – бездумные и формалистские ограничения на кредитование физлиц принесут больше вреда, чем пользы. Если мы ограничиваем людей в выборе кредита из конкурентной среды, мы их выталкиваем в руки ломбардов. Мы создаём препятствия людям выбраться из трудной ситуации и бедности. Надо пройти эту грустную школу методом проб и ошибок. Ещё двадцать лет назад кредит физлица был редкостью. Теперь трудно найти человека без кредита.

Факты:

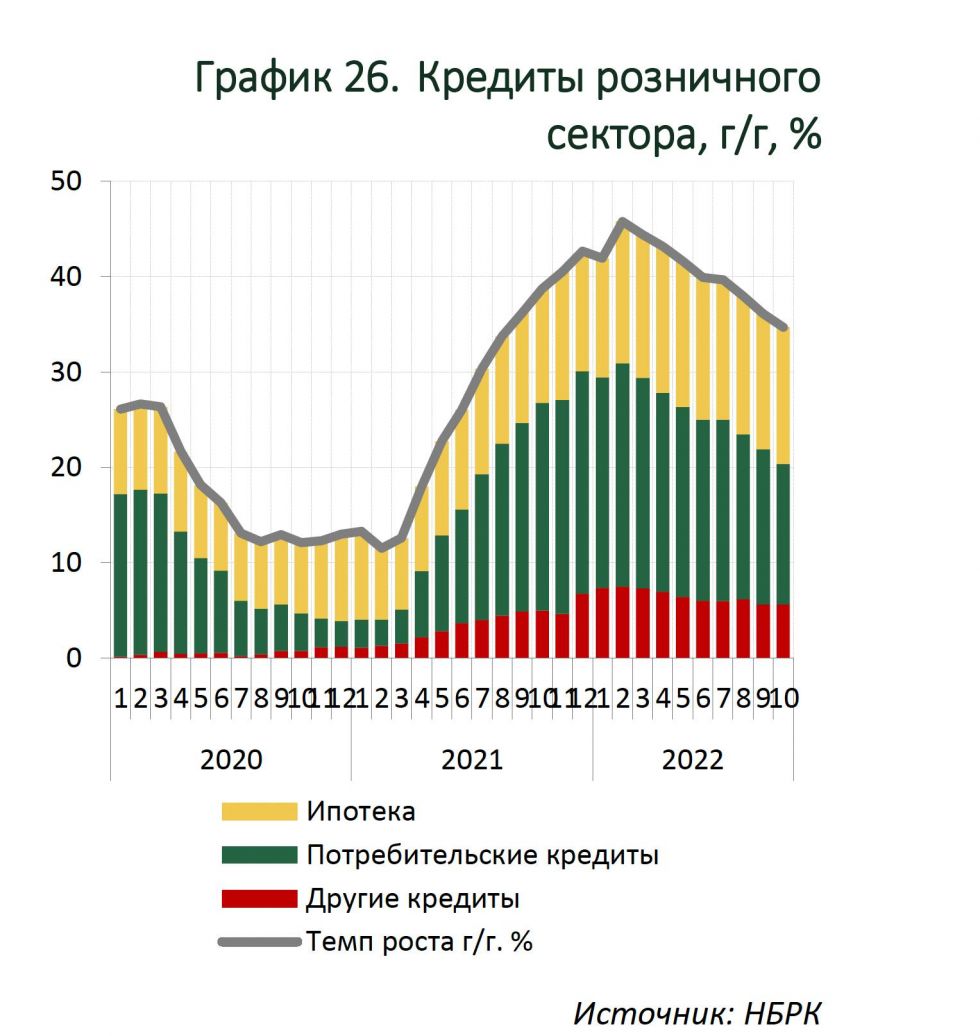

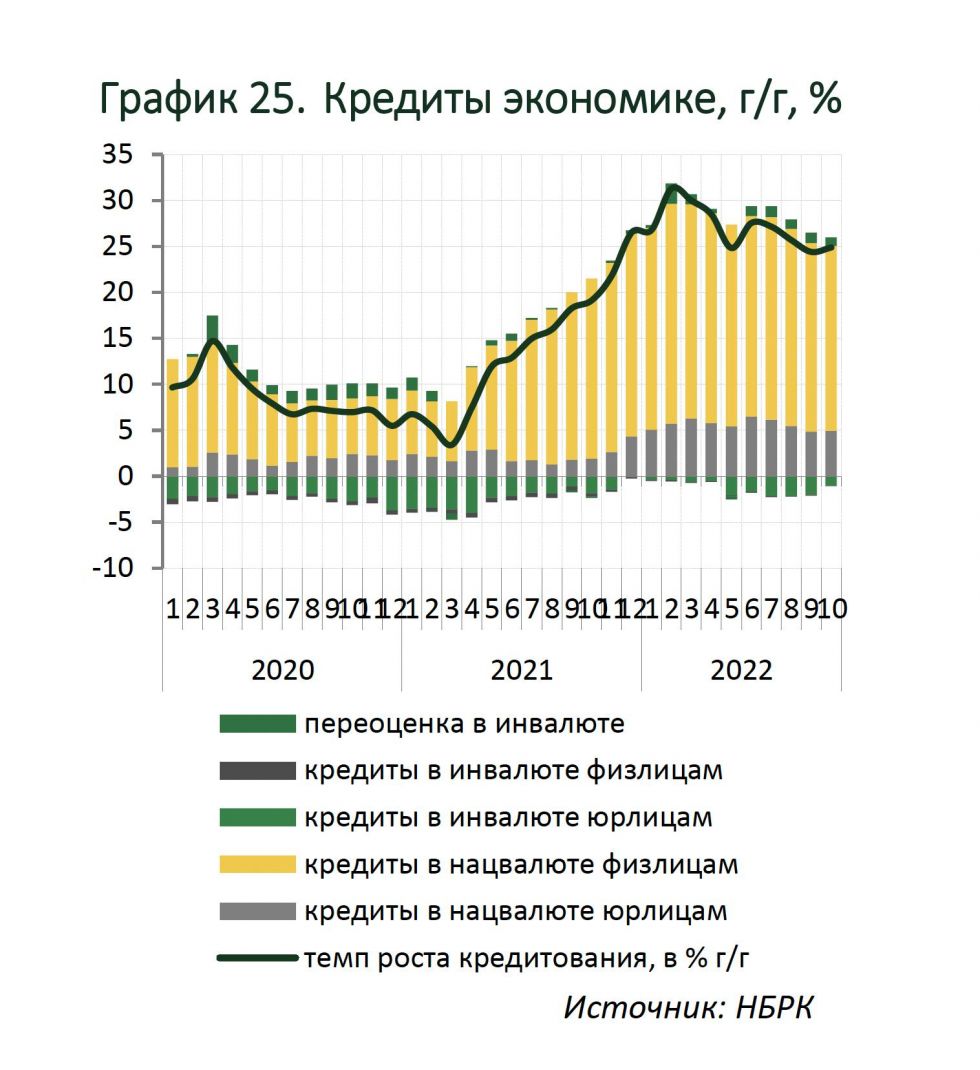

– На ноябрь 2022 года весь портфель кредитов РК составил 22,3 трлн тенге, или рост в годовом измерении на 25%.

– Из этой суммы кредитование физлиц 14 трлн тенге, в кредитах физлицам основную долю занимает потребительское кредитование, другая половина - ипотеку.

В ноябре 2022 года средневзвешенные ставки вознаграждения по кредитам, выданным в тенге небанковским юридическим лицам, выросли до 18,4%, физическим лицам - снизились с 17,3% до 15,3%. Снижению ставок по кредитам физических лиц способствовало снижение ставок потребительских кредитов вследствие реализации банками маркетинговых акций.

Источник: страница Алмаса Чукина в Facebook. Публикуется с разрешения автора.

Фото: из открытых источников.

ПОДПИСЫВАЙТЕСЬ НА НАШ КАНАЛ И ЧИТАЙТЕ НАС В TELEGRAM!