Почему при этом акционеры крупных частных банков делят сотни миллиардов чистой прибыли, а их топ-менеджеры получают миллионные бонусы

Эффективно выполняющий свои функции Центральный банк (ЦБ) является ключевым элементом в экономической системе государства. Особо важную его роль в экономике определяют такие основные функций как:

- монетарная политика (регулирование процентных ставок, денежной массы и кредитования для контроля инфляции, стимулирования роста и поддержания финансовой стабильности);

- управление валютным курсом;

- обслуживание госдолга;

- резервное управление;

- регулирование банковского сектора и т.д.

Но чем грозит слабая работа ЦБ?

Если ЦБ не справляется со своими функциями, это ведет к росту инфляции и цен, высоким ставкам и нестабильности валюты. Коммерческие банки сокращают кредитование, отдавая предпочтение безрисковым операциям, что замедляет развитие бизнеса, снижает доходы бюджета и ограничивает финансирование социальных и инфраструктурных проектов. В долгосрочной перспективе это может вызвать значительные убытки для регулятора.

Далее — о Нацбанке РК

Высокая инфляция, рост цен, нестабильность национальной валюты, высокие процентные ставки, а также слабое кредитование экономики коммерческими банками, ориентированными на безрисковые доходы, — все эти проблемы глубоко укоренились в экономике страны. Это свидетельствует о том, что Нацбанк (НБК) не в полной мере справляется со своими ключевыми функциями, что в конечном итоге привело его к хроническим убыткам.

Как видно из диаграммы №1, Нацбанк РК несет убытки начиная с 2015 года и уже на протяжении девяти лет!

Отметим, что убытки Нацбанка РК сформировались в период руководства следующими председателями:

· Кайрат КЕЛИМБЕТОВ (1 октября 2013 г. — 2 ноября 2015 г.)

· Данияр АКИШЕВ (2 ноября 2015 г. — 26 февраля 2019 г.)

· Ерболат ДОСАЕВ (26 февраля 2019 г. — 31 января 2022 г.)

· Галимжан ПИРМАТОВ (3 февраля 2022 г. — 4 сентября 2023 г.)

· Тимур СУЛЕЙМЕНОВ (с 4 сентября 2023 г. — н.в.)

Наибольшие убытки Нацбанка РК зафиксированы в периоды руководства Данияра Акишева (2017 год – 1,14 трлн тенге) и Ерболата Досаева (2020 год – 1,12 трлн тенге).

Проведём краткий анализ крупных затратных статей НБК, приведших к убыткам:

А) затраты на оздоровление банков ухудшили консолидированный баланс НБК и привели к значительным убыткам. С целью оценки их влияния проведём корреляционный анализ.

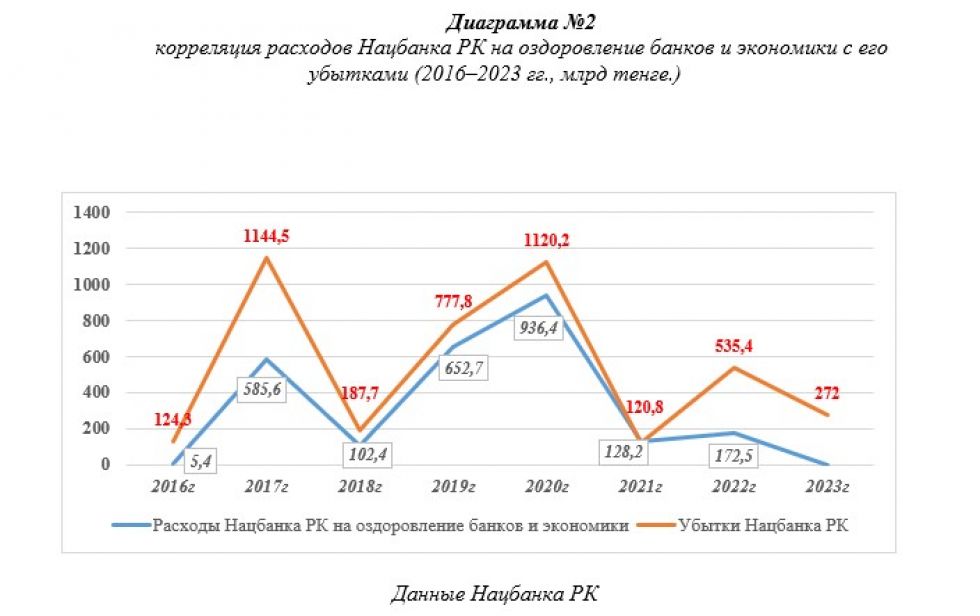

Как видно из диаграммы №2 расходы НБК на оздоровление банков напрямую коррелируются с его убытками. В 2017 году при затратах в 587,6 млрд тенге убытки достигли 1,14 трлн тенге. В 2019-м аналогичная тенденция: 652,7 млрд тенге расходов — 777,8 млрд тенге убытков. В 2020 году рост затрат до 936,4 млрд тенге привел к увеличению убытков до 1,12 трлн тенге.

С 2020 года НБК относит эти расходы к статье "Оздоровление банковского сектора и экономики", но не раскрывает, какая часть средств пошла на поддержку экономики, а какая — на коммерческие банки. Также в отчетах не называются получатели помощи: вместо конкретных названий используются формулировки вроде "один из банков" или "организация из квазигосударственного сектора".

С 2016 по 2023 год НБК вложил 2,7 трлн тенге в оздоровление банков и экономики, фактически покрыв убытки частных банков. С 2017 года доля стандартных кредитов в портфелях выросла с 85,4% до 95%, что повысило доходность сектора: на начало 2025 года доходы банков превысили расходы на 2,5 трлн тенге, отражая в том числе улучшение качества предпринимательского рынка.

Между тем НБК продолжает поддерживать частные банки, например, в 2020 году продлил срок погашения облигаций, приобретённых у одного из банков, с 2034 до 2040 года, что привело к убыткам регулятора в 35,6 млрд тенге.

Несмотря на хорошие показатели качества кредитных портфелей, отчётности Нацбанка не раскрывают информации о возврате государственной поддержки, включая размеры непогашенной задолженности и условия её возврата. Похоже, эти детали сочли ненужными для широкой публики.

Последствия государственной помощи: как это сказывается на частных банках за рубежом?

Согласно зарубежной практике (и здравому смыслу), банк, получивший государственную помощь, не имеет права выплачивать дивиденды и многомиллионные бонусы топ-менеджерам до полного погашения обязательств перед государством. Именно поэтому коммерческие банки за рубежом делают все возможное, чтобы избежать такой зависимости и минимизировать риск обращения за господдержкой.

Как господдержка частных банков превращается в бесконечные убытки для государства РК

Вследствие политики НБК по всемерной поддержке коммерческих банков государство оказалось в парадоксальной ситуации — вынуждено без срока поддерживать АО "Фонд проблемных кредитов", фактически закрепив его бессрочное существование как постоянный элемент финансовой системы. Поскольку возврат безнадежных кредитов, переданных ФПК частными банками в обмен на деньги, остается крайне трудной задачей. При этом НБК уже девять лет несет убытки, тогда как коммерческие банки продолжают получать сотни миллиардов прибыли, выплачивать дивиденды акционерам и вознаграждать топ-менеджеров многомиллионными бонусами.

Финансовый абсурд: как коммерческие банки зарабатывают на государственных институтах, а Нацбанк продолжает нести убытки

Процентные расходы НБК — еще одна значительная статья убытков, динамика которых, а также соответствующее увеличение чистых процентных убытков, представлены ниже:

Процентные расходы НБК демонстрируют устойчивую тенденцию к росту за последние годы, что отражается в ежегодном увеличении чистых процентных убытков. Особенно заметный скачок произошел в 2023 году, когда процентные расходы по сравнению с 2022 годом увеличились на 168%, что является рекордным ростом за анализируемый период. В результате чистые убытки НБК по процентным расходам выросли более чем в 2,4 раза — с 189,7 млрд до 453,3 млрд тенге!

Как у Нацбанка формируются процентные убытки?

НБК системно изымает "избыточную" ликвидность из экономики, используя традиционные свои инструменты — собственные ноты и депозитные операции. На 1 января 2025 года общий объем таких операций достиг 9,3 трлн тенге, в том числе 7,0 трлн тенге — депозиты коммерческих банков, открытых в НБК, и 500 млрд тенге — размещённые ноты НБК. Выплата вознаграждений по рыночным ставкам по этим инструментам обеспечила банковскому сектору доход в размере 809,8 млрд тенге, одновременно став для самого регулятора постоянным источником процентных убытков.

Зачем же Нацбанк идет на столь масштабные процентные расходы и сознательные убытки?

Вероятно, это связано с тем, что системное изъятие ликвидности из экономики стало для регулятора ключевым инструментом борьбы с инфляцией и ослаблением тенге.

Однако такая политика наносит ущерб не только экономике, подавляя предпринимательскую активность и кредитование, но и самому Нацбанку, создавая риски загнать ситуацию в тупик. Такая монетарная политика, включающая денежное иссушение экономики, без кредитной поддержки антиинфляционных мер неизбежно приводит НБК к регулярному повышению базовой ставки, которая уже достигла 16,5%.

Но самое тревожное — шансы выбраться из этого "денежного эскалатора" у НБК и Минфина почти минимальные.

Еще один щедрый источник дохода для коммерческих банков — вознаграждения по ценным бумагам Минфина. На начало 2025 года на их балансах скопилось уже 12,5 трлн тенге ценных бумаг, причем 9 трлн тенге (72%) — это государственные бумаги Казахстана. За год банки заработали на этих вложениях 1,1 трлн тенге. Причем основная часть этой суммы — около 800 млрд тенге — это выплаты из Минфина.

Значительная зависимость коммерческих банков от государственных вознаграждений в структуре доходов привела к нарастающему дисбалансу в их финансовом положении. На 01.01.2025 доля кредитов юридическим лицам составила всего лишь 13,4 трлн тенге (21,7% активов), что указывает на существенное снижение их роли в кредитовании экономики. Наряду с этим кредиты физическим лицам увеличились до 20,7 трлн тенге (33,6%), что показывает их явные приоритеты в кредитовании. Рост вложений банков в ценные бумаги и депозиты в НБК, достигший 19,3 трлн тенге (31,3% от активов), ограничивает доступность кредитов для реального сектора экономики и свидетельствует о чрезмерной ориентации частных банков на получение безрисковых доходов от государственных институтов.

Эта модель приводит к парадоксам, противоречащим государственным интересам. На 1 января 2025 года коммерческие банки, вложив 19,3 трлн тенге в ценные бумаги и депозиты в НБК, заработали 1,6 трлн тенге, при этом уплатив 451,4 млрд тенге корпоративного налога — в 2,4 раза меньше своих доходов от государственных институтов. В результате доля доходов от таких вложений выросла до 26% от общей суммы процентных доходов коммерческих банков.

О другом источнике убытков для Нацбанка

Потенциальным источником убытков для НБК остаются приобретённые в 2015 году некотируемые ценные бумаги АО "НК "КазМунайГаз" (КМГ) на сумму 750 млрд тенге. Сделка, направленная на стабилизацию после убытков КМГ от продолжающейся деятельности в размере 724,9 млрд тенге (2014–2015 гг.), выходила за рамки традиционных функций регулятора и была сопряжена с высоким риском.

С 2016 по 2022 год аудиторы ТОО "КПМГ Аудит" ежегодно выражали мнение с оговоркой из-за отсутствия у НБК возможности надёжно оценить некотируемые ценные бумаги АО "НК "КазМунайГаз" по справедливой стоимости. Такая оценка необходима для соблюдения МСФО (IFRS 13) и отражения возможного дохода или убытка от отклонений от первоначальной стоимости. Из-за некотируемости бумаг аудиторы не могли определить отклонения их справедливой стоимости от первоначальной, при этом нестабильность показателей КМГ указывала о вероятности таких отклонений.

По аудиторскому отчёту ТОО "ПрайсуотерхаусКуперс" за 2023 год, IPO АО "НК "КазМунайГаз" дало НБК возможность надёжно оценить справедливую стоимость акций. Разница на 31 декабря 2022 года — 208 032 480 тыс. тенге (с учётом переоценок прошлых лет) — учтена в прочем совокупном доходе.

Согласно консолидированному отчёту о совокупном доходе КМГ, чистая прибыль компании в 2023 году снизилась на 29,2% по сравнению с 2022 годом — с 1306,6 млрд тенге до 924,5 млрд тенге. Прибыль на акцию упала с 2 095 до 1 574 тенге. Существенное ухудшение финансовых показателей негативно влияет на стоимость ценных бумаг КМГ, находящихся в портфеле НБК, что может привести к прямым убыткам для НБК

Девятилетние убытки Национального банка и непогашенные задолженности свидетельствуют о системных проблемах в банковской системе, не поддерживающей несырьевой экспорт. Без коренных изменений в кредитной политике невозможно расширить налоговую базу, повысить валютные поступления и снизить выплаты банкам из Минфина и Нацбанка. Продолжая зависеть от цен на нефть, экономика останется уязвимой. Дефицит бюджета и нестабильность валюты, скорее всего, будут решаться за счет повышения НДС и расходования средств Национального фонда, что создаст долгосрочные риски для финансовой устойчивости.

Фото: nationalbank.kz.

ПОДЕЛИТЬСЯ СВОИМ МНЕНИЕМ И ОБСУДИТЬ СТАТЬЮ ВЫ МОЖЕТЕ НА НАШЕМ КАНАЛЕ В TELEGRAM!