Несколько сценариев, которые в определенных ситуациях вполне могут воплотиться в реальность

Ситуация №1. Вы работаете и живете сегодняшним днем. Вы привыкли ни в чем себе не отказывать, тратите деньги направо и налево. Но однажды в компании, где вы трудитесь, произошли неприятности, и вы остались без работы. У вас нет сбережений, устроиться на новую работу сразу также не получается. В итоге не хватает денег на оплату коммунальных, если у вас есть своя жилплощадь, а если снимаете в аренду, то вы будете вынуждены съехать. Если у вас имеется кредит, который не получается оплачивать вовремя, то, наверняка, возникнет просрочка.

План действий. Этого могло не случиться, если бы у вас был резервный фонд или, говоря простыми словами, финансовая подушка безопасности. То есть речь идет о некоторой достаточно крупной сумме денег, которую необходимо копить на случай различных непредвиденных обстоятельств. Эти деньги защитили бы вас от негативных последствий форс-мажора.

Считается, что размер финансовой подушки безопасности должен составлять не менее шести ваших ежемесячных окладов. Желательно накопить столько, чтобы иметь возможность 3-4 месяца жить в обычном режиме. Поэтому необходимо откладывать до 10% от своей зарплаты и иного заработка на депозит сразу же после получения дохода. Это процесс не быстрый, однако такой подход позволяет безболезненно и не особо ощутимо накопить сумму, которая может понадобиться для покрытия непредвиденных расходов в будущем. Если вы не можете сформировать свой резервный фонд, значит, несерьезно относитесь к теме накоплений, либо не умеете вести свой личный бюджет и оптимизировать свои расходы.

Между тем, финансовая подушка безопасности помогает пережить сложные периоды жизни, к примеру, как в описанной выше ситуации, не оказаться в беде, если требуется спасти чью-то жизнь или здоровье, не допустить задолженностей по кредитам и микрозаймам, если они имеются.

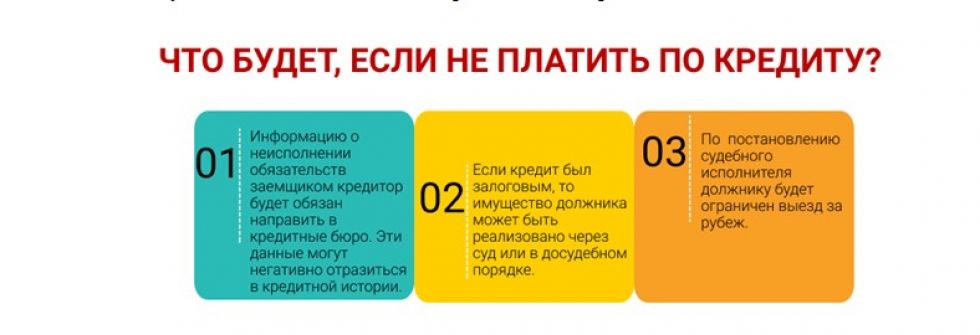

Если вы все же вышли на просрочку, и об этом вам сообщил ваши банк или микрофинансовая организация, а может быть, и коллекторское агентство, то необходимо в течение 30 дней с момента ее возникновения обратиться к своему кредитору с заявлением о реструктуризации. С 1 октября 2021 года в Казахстане действует новый порядок досудебного регулирования просроченной задолженности заемщиков, согласно которому кредитная организация обязательно рассмотрит ваше заявление, и вы сможете найти компромисс. В случае, если договориться с кредитором не получается никак, и доказательства этого у вас имеются, вы всегда можете обратиться в Агентство РК по регулированию и развитию финансового рынка. Позвоните в call-центр Агентства по номеру: +7 7272 237 1000 для уточнения подробностей, либо же направьте свои вопросы финрегулятору через мобильное приложение "Fingramota Online".

Ситуация №2. У вас возникли трудности со здоровьем, внезапная болезнь выбила вас из рабочей колеи, пришлось взять больничный на продолжительный период или уволиться. У вас из-за этого возникли финансовые трудности, к тому же появились незапланированные траты.

План действий. Имея резервный фонд, конечно, легче пережить и ситуации, связанные с временной или полной потерей трудоспособности вследствие болезней или иных непредвиденных обстоятельств. Поэтому прямо с сегодняшнего дня начните копить на свою финансовую подушку безопасности.

Также задумайтесь о том, почему бы не застраховать себя и свою жизнь от возможных несчастных случаев, чтобы снизить затраты на лечение.

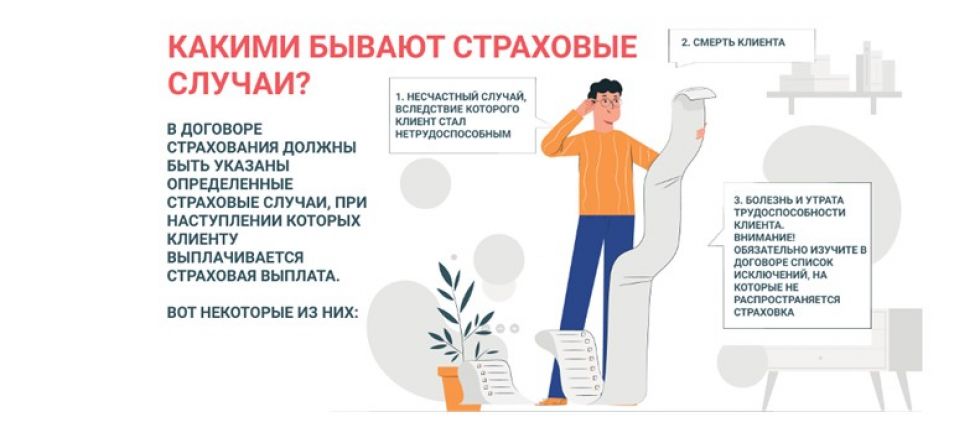

Рассмотрите такой инструмент, как накопительное страхование жизни, которое позволяет ощущать себя быть не только застрахованным, но и финансово защищенным. У него есть как свои преимущества: гарантия страховой выплаты, возможность делать денежные накопления на будущее и другие, так и некоторые недостатки: делать страховые взносы необходимо регулярно, иначе это может грозить расторжением договора без возврата вложенных средств; внесенные страховые взносы компанией не возвращаются или возвращаются в меньшем объеме при досрочном расторжении договора. Все условия накопления и страхования прописаны в договоре, с которым нужно внимательно ознакомиться перед подписанием!

Ситуация №3. Вы освоили не только науку экономии, но и накопления и инвестирования. Купили автомобиль, смогли накопить на квартиру. Однако машину угнали, ее так и не нашли, а квартиру затопили соседи. Вы понесли ущерб, потому что не предусмотрели такой вариант событий и не были к нему готовыми.

План действий. В любой ситуации нужно страховать свою жизнь и имущество.

Страхование недвижимости – это гарантированная защита от рисков полного или частичного повреждения недвижимого имущества. Оно относится к добровольным видам страхования и остается, что называется, личным выбором каждого гражданина.

На сегодняшний день можно застраховать практически все. Это может быть дом или квартира, бытовая техника, мебель и многое другое. Все движимое и недвижимое имущество можно защитить от порчи, стихийных бедствий, пожара, затопления соседями, взрыва бытового газа, хулиганства, грабежа, взлома и т.д. Страхование имущества кому-то покажется слишком дорогим, и кто-то решит обойтись и без него. Но имея страховку, вы сможете не только обезопасить то, чем владеете, но и быть уверенным в будущем, что в случае чего у вас есть ваша "подушка безопасности", например, от различных непредвиденных ситуаций.

Главное запомните: перед тем, как подписывать договор страхования, важно внимательно его изучить! Изучите досконально все условия и случаи, при которых осуществляется страховая выплата, выясните, как работает механизм страхования, что покрывает страховой полис, какие имеются исключения, какие риски покрываются страховкой, а какие нет, что необходимо делать при наступлении страхового случаи и какие документы для этого нужны.

Обратите внимание на франшизу – это предусмотренное условиями страхования освобождение страховщика от возмещения ущерба, не превышающего определенного размера. Простыми словами, это та часть средств, которую страховая компания вам не возмещает. Основное преимущество франшизы для клиента страховой компании – это низкий тариф, делающий полис с франшизой по стоимости значительно привлекательнее, чем без нее. Чем больше размер франшизы, тем полис дешевле, и наоборот. А минус франшизы для страхователя заключается в небольшом размере компенсации или ее отсутствии при наступлении страхового случая. Поэтому каждый страхователь решает для себя сам: имеет ли смысл сэкономить на цене полиса, выбрав страховку с франшизой, или лучше оплатить полис без франшизы и не беспокоиться о незапланированных тратах, если вдруг произойдет страховой случай.

Ситуация №4. Вы постоянно ищете легкие способы заработка, чтобы улучшить свое материальное положение. Вам предложили один интересный инвестиционный проект с очень высокой доходностью, в который необходимо вложить свои деньги и пригласить еще несколько знакомых. Вы согласились, отдали организатором все свои сбережения, которые вы копили, но в итоге оказалось, что попали в сети финансовой пирамиды.

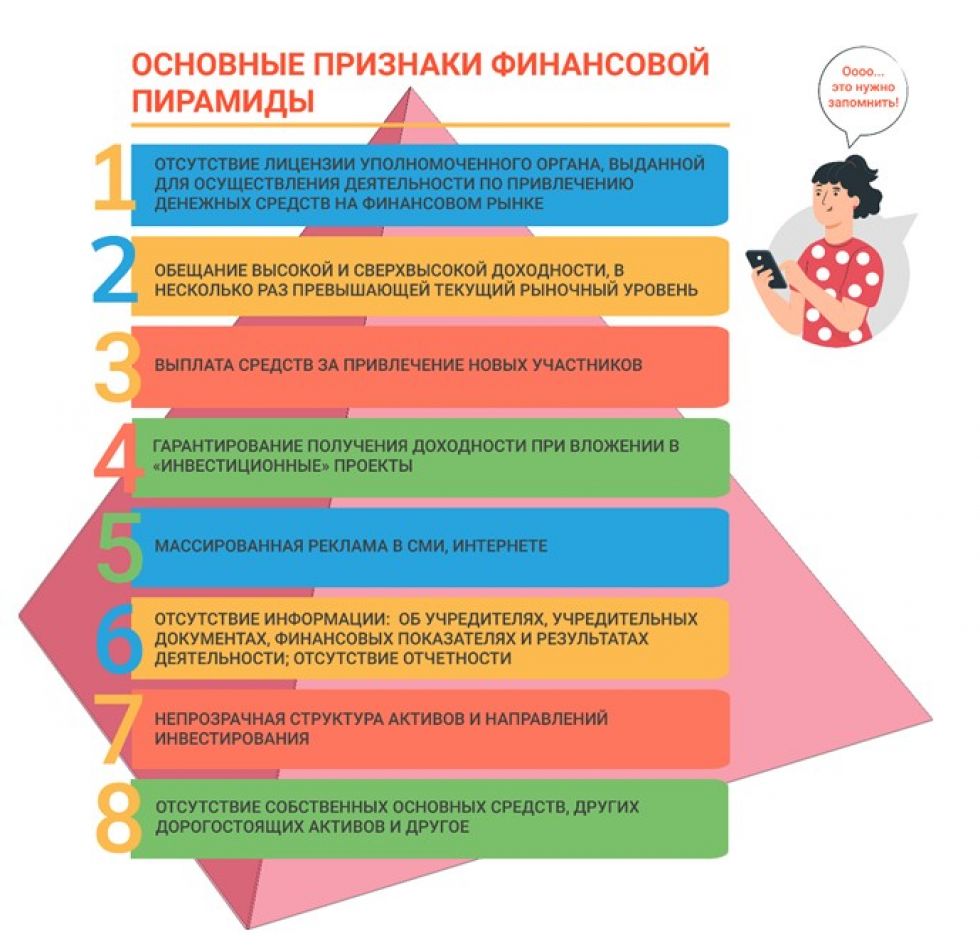

План действий. Теперь выявить финансовую пирамиду по характерным признакам стало намного легче. Официальный перечень признаков финансовых пирамид в октябре 2021 года утвердила Межведомственная рабочая группа по противодействию мошенничеству и финансовым пирамидам. В ее состав входят представители Агентства РК по регулированию и развитию финансового рынка, Генеральной прокуратуры, Национального банка, Министерства внутренних дел, Агентства по финансовому мониторингу, а также Министерства информации и общественного развития.

Будьте всегда внимательны и аккуратны, когда речь идет о финансах. Не попадайтесь на уловки мошенников, берегите свои персональные данные. И помните – постоянно повышая свой уровень финансовой грамотности и учась рациональному отношению к деньгам, можно справиться с любыми непредвиденными ситуациями!

Источник: fingramota.kz.

Фото: Ⓒ Ratel.kz / Сергей Перхальский.

ПОДПИСЫВАЙТЕСЬ НА НАШ КАНАЛ И ЧИТАЙТЕ НАС В TELEGRAM!